核心概念解析

我们分别理解这三个词的含义。

(图片来源网络,侵删)

互联网

“互联网”不仅仅指网站和App,它代表了一个技术驱动的商业模式创新浪潮,其核心特征包括:

- 网络效应:用户越多,产品价值越大(如微信、淘宝)。

- 轻资产运营:以软件和代码为核心,无需重资产投入。

- 可扩展性:服务边际成本极低,可以快速复制到海量用户。

- 数据驱动:通过数据洞察用户行为,优化产品,实现精准营销。

互联网行业从PC时代,到移动互联网时代,再到现在的AI+万物互联时代,一直是创业和风险投资最活跃的领域。

天使投资

天使投资是创业企业最早期的外部股权融资,它发生在公司产品尚未成熟、商业模式未经验证、风险最高的阶段。

- 投资者:通常是高净值个人,即“天使投资人”,他们往往是成功的创业者、企业高管或资深技术专家。

- 投资金额:相对较小,通常在几十万到几百万人民币之间。

- 投资目标:不是为了短期财务回报,而是为了“押注”一个有巨大潜力的早期团队和想法。

- 附加价值:天使投资人除了提供资金,更重要的是提供宝贵的行业经验、人脉资源、战略指导和精神支持,帮助初创公司活下来并找到方向,他们是创业者的“第一任导师”。

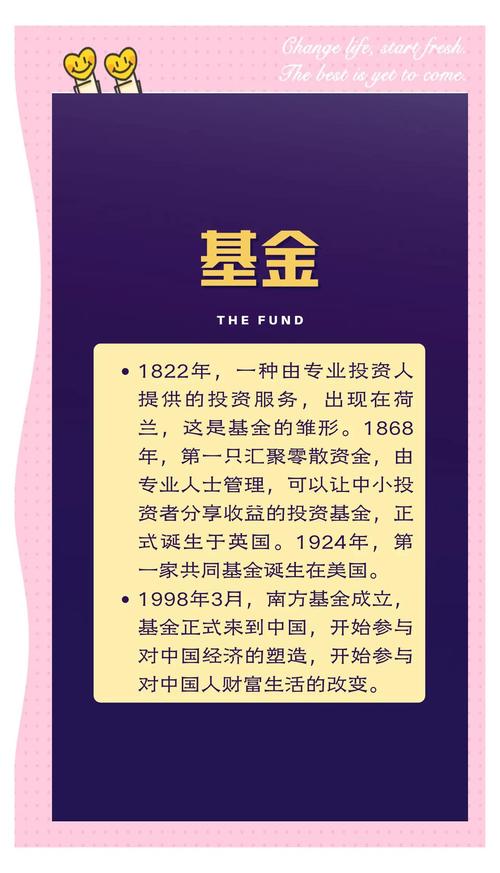

基金

基金是一种集合投资工具,它由专业的基金管理人发起,向众多投资者募集一笔资金,形成一个“资金池”,然后按照既定的投资策略,将这笔资金投向一个或多个资产(如公司股权、股票、债券等)。

(图片来源网络,侵删)

- 类型:我们这里主要讨论的是风险投资基金,特别是其中的早期基金。

- 资金来源:来自机构投资者(如大学捐赠基金、社保基金、保险公司)和高净值个人。

- 运作方式:由专业的投资团队进行项目筛选、尽职调查、投资决策和投后管理,基金有明确的存续期(如7-10年),目标是通过投资组合中少数几个明星项目的巨大成功,来覆盖所有失败项目的损失,并为基金投资者带来高额回报。

- 规模:基金规模远大于单个天使投资人,早期基金的规模通常在数千万到数亿人民币不等。

三者之间的关系:一个动态的生态系统

这三者不是孤立的,而是构成了一个从创意到规模化发展的资本链条和价值网络。

关系图谱:从创意到巨头

[创意/团队] -> [天使投资] -> [种子轮] -> [早期风险投资基金] -> [成长型基金] -> [成熟期基金/PE] -> [IPO/并购]

↑

[天使投资人]具体流程解析:

-

起点:互联网创业者的困境 一个有想法的互联网团队(比如几个大学生或前公司同事)有了初步的产品原型或商业模式构想,他们需要启动资金来开发产品、验证市场,但此时,他们没有任何收入,风险极高,银行不会贷款,传统金融机构也不感兴趣。

-

第一站:天使投资人的“雪中送炭” 这时,天使投资人登场了,他们基于对创始人团队的信任、对行业趋势的判断或个人兴趣,投入一笔“天使”资金,这笔钱可能只够团队活6-12个月,但它至关重要:

(图片来源网络,侵删)

(图片来源网络,侵删)- 活下去:让团队可以全身心投入开发。

- 验证模式:用这笔钱做出最小可行产品,找到第一批种子用户,验证商业模式是否可行。

- 搭建基石:帮助公司完成初步的法律架构、团队搭建。

-

第二站:从个人到专业——基金的接力 如果天使投资阶段进展顺利,产品有了初步数据,用户开始增长,团队也证明了自己的执行力,这时,仅靠天使投资人的个人资金已无法支撑公司的高速发展。

- 早期风险投资基金 开始进入,他们看到的是经过市场初步验证的项目。

- 为什么需要基金?

- 资金量更大:基金可以提供数百万甚至上千万的资金,支持公司进行市场推广、扩大团队、快速迭代。

- 资源更系统:基金拥有专业的投后管理团队,能为公司提供招聘、财务、法务、市场、后续融资等全方位的支持,他们背后有庞大的被投企业网络,可以帮助对接资源。

- 信誉背书:知名早期基金的投资,本身就是对公司实力的一种认可,有助于吸引更好的人才和下一轮融资。

-

循环与互动:天使与基金的共生关系

- 天使投资人“孵化”基金:很多成功的天使投资人,因为投出了多个明星项目,积累了丰富的经验和回报声誉,他们会选择发起自己的天使基金,将个人行为专业化、规模化,从而管理更多资金,投资更多早期项目。

- 基金“雇佣”天使:许多早期基金在投资时,会非常欢迎知名的天使投资人跟投,因为天使投资人作为“董事”或“顾问”,能为被投公司带来巨大的价值,这降低了基金的管理风险。

- 人才流动:很多风险投资家,在成为VC之前,都曾是成功的创业者或活跃的天使投资人,他们深谙创业的痛点和需求。

总结与对比

| 特性 | 天使投资 | 早期风险投资基金 |

|---|---|---|

| 投资者 | 个人(高净值人士) | 机构(专业基金管理公司) |

| 投资阶段 | Idea / 概念期,最早期 | 天使轮之后,产品已有雏形,数据初步验证 |

| 投资金额 | 较小(几十万 - 数百万) | 较大(数百万 - 数千万) |

| 决策逻辑 | 感性为主,看人、看想法、看潜力 | 理性为主,看数据、看市场、看团队执行力、看增长曲线 |

| 核心价值 | 资金 + 个人导师 + 人脉 | 资金 + 系统性资源 + 行业背书 + 后续融资能力 |

| 风险回报 | 风险最高,潜在回报也最高(可能是百倍、千倍) | 风险高,但低于天使轮,期望回报在几十倍 |

| 生态角色 | 创新的“点火器”,为最脆弱的创意提供第一把火 | 成长的“助推器”,帮助有潜力的幼苗长成小树 |

互联网是创新的土壤,天使投资是培育种子的第一缕阳光,而基金则是将幼苗培育成参天大树的园丁和系统。

这三者共同构成了现代科技创新生态的闭环:

- 没有互联网,就没有足够多的高潜力创业项目。

- 没有天使投资,绝大多数伟大的互联网公司将永远停留在PPT阶段。

- 没有基金,即使有好的开始,也无法应对后续残酷的市场竞争和规模化挑战。

理解这三者之间的关系,就理解了科技行业是如何从一个个微小的想法,一步步成长为改变世界的巨头的。