核心数据概览

-

资产管理总规模:

(图片来源网络,侵删)

(图片来源网络,侵删)- 约20万亿元人民币,这是最常被引用的核心指标,指通过互联网渠道销售和管理的各类理财产品(如货币基金、银行理财、保险、基金等)的期末余额。

- 增长率: 相比2025年的约15万亿元,实现了约30%的高速增长,这表明即使在疫情冲击下,互联网理财市场依然展现出强大的韧性和活力。

-

用户规模:

- 约6.6亿人,这是指在2025年通过互联网渠道购买过理财产品的网民总数。

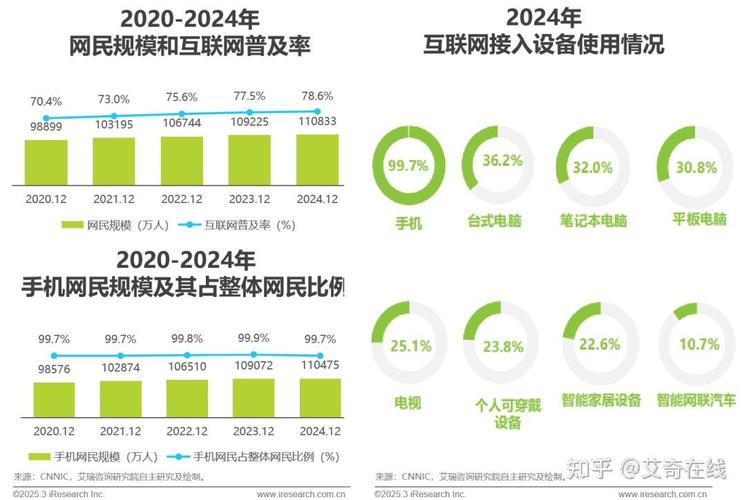

- 渗透率: 约70%,根据中国互联网络信息中心的数据,2025年中国网民规模为9.89亿,这意味着超过三分之二的网民是互联网理财的潜在用户或实际用户,市场基础非常庞大。

-

交易规模:

- 具体数据较少被统一披露,因为它波动性较大,且与用户申购赎回行为直接相关,但可以肯定的是,2025年的交易规模也实现了显著增长,主要得益于市场行情向好和用户理财意识的觉醒。

市场特点与深度分析

市场规模高速增长的原因

- “宅经济”推动线上化加速: 2025年新冠疫情是最大的催化剂,线下理财活动受阻,银行、券商等传统金融机构加速向线上迁移,用户习惯被迅速培养和巩固。

- 资本市场行情向好: 2025年A股市场整体表现不俗(上证指数全年上涨约13.9%),带动了权益类基金(尤其是股票型和混合型基金)的发行热潮和销售火爆,为互联网理财平台带来了大量增量资金。

- “无接触金融”需求旺盛: 疫情期间,用户对线上金融服务(包括理财)的接受度和依赖度空前提高,互联网理财的便捷性和透明度优势被进一步放大。

- 低利率环境下的“资产荒”: 银行存款利率下行,用户寻求更高收益的理财渠道,互联网平台作为“一站式”理财超市,为用户提供了丰富的产品选择,满足了资产保值增值的需求。

主要参与玩家与格局

2025年的互联网理财市场呈现“巨头引领、百花齐放”的格局。

-

第一梯队:综合金融科技平台

- 蚂蚁集团(支付宝): 市场绝对龙头,依托支付宝的庞大流量场景(淘宝、天猫、本地生活等),其“余额宝”依然是国民级现金管理工具,同时通过“蚂蚁财富”平台代销天弘基金、易方达等各大基金公司的产品,覆盖了从低风险的货币基金到高风险的股票基金的全谱系。

- 腾讯(微信理财通): 依托微信的社交生态和巨大用户基数,是第二大平台,理财通同样代销各类基金产品,并与多家基金公司深度合作,尤其在用户触达和场景嵌入方面优势明显。

-

第二梯队:传统金融机构的线上渠道

- 银行系: 如工商银行的“工银e生活”、招商银行的“招商银行App”等,凭借其强大的品牌信誉、庞大的存量客户基础和庞大的理财产品库,在净值型理财产品转型中占据了重要地位。

- 券商系: 如华泰证券的“涨乐财富通”、东方财富的“天天基金网”等,天天基金网本身就是基金销售领域的巨头,在基金代销领域份额领先,券商App则凭借其专业的投顾服务和更低的交易成本,吸引了不少活跃投资者。

-

第三梯队:垂直类与新兴平台

- 第三方基金销售平台: 如蛋卷基金、且慢等,它们以基金销售为核心,提供更专业的基金研究、组合推荐和投资者教育服务,满足了中高端用户的需求。

- 互联网保险平台: 如水滴保、轻松保等,主要销售储蓄型保险、年金险等作为理财补充。

产品结构特点

- 货币基金仍占主导: 以余额宝、零钱通为代表的货币基金,因其高流动性(可随时消费或赎回)和相对稳健的收益,仍然是用户理财的“入门首选”和“现金管理工具”,占据了市场规模的很大一部分。

- 权益类基金爆发式增长: 2025年是“权益大年”,受市场行情驱动,新发基金中股票型和混合型基金占比极高,许多明星基金经理“一日售罄”,通过互联网平台购买权益类基金的用户数量和金额都大幅增加,成为市场增长的核心驱动力。

- 银行理财净值化转型: 资管新规要求打破刚性兑付,银行理财产品全面向净值化转型,互联网平台成为银行理财触达年轻用户的重要渠道,推动了银行理财的线上化和透明化。

2025年是中国互联网理财市场发展的一个里程碑式年份。

- 规模上,资产管理总规模突破20万亿元大关,用户规模接近6亿,标志着市场已从“增量用户”阶段进入“存量深耕与价值提升”阶段。

- 驱动上,疫情是短期催化剂,而居民财富向资本市场转移、理财意识觉醒是长期趋势。

- 格局上,以蚂蚁和腾讯为代表的平台凭借流量和场景优势构建了强大的护城河,而传统金融机构则加速线上化转型,共同推动市场向更专业、更多元、更普惠的方向发展。